최근 재무구조 개선에 박차를 가하고 있는 현대상선이 분리형 신주인수권부사채 BW를 발행한다고 합니다. 최근까지 분리형 BW의 발행이 제한되다가 자본시장법 개정을 통해 새롭게 발행이 가능하게 되었습니다.

따라서 법 개정후에 현대상선이 처음으로 BW를 발행하게 되는 셈입니다. 사실 분리형 BW는 여러모로 투자한테 유리한 조건이 많습니다. 기본적인 채권 뿐만 아니라 지정가에 신주를 인수할 수 있는 권리를 부여하게 되고, 심지어 그 권리만 따로 분류하여 판매도 가능합니다. 그래서 분리형 BW는 투자자에게 높은 수익률을 주는 경우가 종종 있었습니다.

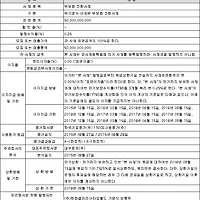

자 그렇다면 이번에 발행 예정인 현대상선 제186회 BW의 발행조건에 대해서 한번 살펴보겠습니다. 기본적인 금리는 연 7%이며, 표면이자율은 연 3%입니다. 또한 발행 후 1년 반 뒤에 put 옵션 행사도 가능하도록 되어 있습니다. 총 모집금액은 천오백억원입니다.

[현대상선 분리형 BW 조건]

[현대상선 BW 인수기관]

아래는 분리형 BW의 핵심인 신주인수권에 대한 사항입니다. 아래를 읽어보시면 아시겠지만, 신주인수권의 행사가격이 5000원인 반면 현재 주가는 8600원이나 됩니다. 즉 현재 주가 수준만 유지될 때에는 거의 65%의 수익을 기록할 수 있다는 말입니다. 다만, 행사가능일이 사채발행일 이후 1개월 이후가 되는 시점이기 때문에 그 때에는 주가가 어떻게 될지는 아무도 모르는셈이죠. 또한 BW를 발행을 위해 인위적으로 주가를 부양하고 있다는 의견도 있어 투자하실 때 여러모로 신중하게 판단해 보셔야 할 것 같습니다.

[현대상선 신주인수권(BW) 행사 조건]

(1) 행사가액 : 5,000원

(2) 행사가액 : 사채발행일 이후 1개월되는 날(2015년 10월 10일)부터 "본사채" 만기일 1개월이 되는 날(2019년 08월 10일)까지

(3) 신주인수권 행사가액의 조정 : 주가하락에 따른 행사가액 조정은 없음

단, 발행 당시 "시가"를 하회하는 발행가액으로 (i)유상증자, 주식배당, 준비금의 자본전입 등으로 주식을 발행하거나, (ii)신주인수권 또는 신주인수권이나 신주전환권이 부착된 회사채의 발행 등으로 신주인수권을 부여하는 증권을 발행하여 그 행사가액 조정에 관한 사항이 발생하는 경우에는 행사가액 조정

[현대상선 주가]

아래 주관사 및 인수기관을 통해 청약이 가능하며 청약기간은 9월 7일부터 9월 8일까지 입니다. 증권사 홈페이지나 방문을 통해 청약이 가능합니다.

아래는 현대상선의 최근 3년간 주요실적 및 관련 지표입니다. `14년에 당기순이익으로 극적인 반전을 기록했었는데 아쉽게도 금년에는 다시 적자로 전환한 상황입니다. 신용등급도 A에서 BB까지 쭉 하락했습니다.

제 개인적인 생각으로는 현대상선의 신용등급이 투기등급(BB등급)인점을 감안해서 집중투자보다는 분산투자 차원이나 분리형 BW에 대해 공부하는 차원에서 접근하면 좋을 것 같습니다

'금융 > 채권' 카테고리의 다른 글

| 두산건설 전환사채(두산건설84CB, 두산건설85CB) 전환가액 조정! (0) | 2015.09.12 |

|---|---|

| 한화갤러리아타임월드 전환사채(CB) 발행 (0) | 2015.09.03 |

| 9년만에 한국거래소 채권거래수수료 부활! (0) | 2015.08.15 |

| 대우조선해양 실적발표에 따른 채권 및 주가 변동 (0) | 2015.08.03 |

| 아시아나항공 78회 회사채 발행 (0) | 2015.07.23 |