이번에는 지수형 ELS에서 흔히 사용하는 기초자산에 대해서 말씀드릴까 합니다.

전통적으로 ELS는 높은 수익률을 위해서 2~3개의 자산을 섞어서 상품을 구성하게 되는데 자산이 많을수록 상품의 수익률은 증가하는 구조입니다.

(1) KOSPI200

KOSPI 200은 주가지수선물 및 주가지수옵션의 거래대상으로 개발된 주가지수로서, 선물 및 옵션거래에 적합하도록 유가증권시장에 상장된 전체 종목 중에서 시장대표성, 업종대표성 및 유동성 등을 감안하여 선정된 200종목을 구성종목으로 합니다. KOSPI 200은 1990년 1월 3일을 100p로 하여 1994년 6월 15일부터 산출, 발표하였습니다. 우리나라가 점차 선진국 대열로 접어들면서 변동성이 줄어드면서 Kospi200으로는 충분한 수익을 얻기 힘들어 타 지수와 혼용하여 상품을 구성합니다.

아래 그림을 보시면 최근 10년간의 대략적인 코스피 200의 흐름을 보실 수 있습니다. 2008년 금융위기 때 말고는 대체로 상승하거나 하락폭이 적은 형태를 보입니다.

(2) HSCEI

HSCEI(Hang Seng China Enterprises Index)는 홍콩 주식시장에 상장되어 있는 중국 기업의 주식(H-share) 가운데 HSCI(Hang Seng Composite Index)에 포함되면서 시가총액이 크고, 유동성이 풍부한 약 40여개의 개별종목으로 구성된 인덱스입니다. 높은 변동성을 갖고 있어 지수형 ELS에서 수익률 제고를 위해 아주 빈번히 이용되는 인덱스 입니다.

2007년에 HSCEI 지수의 연수익률이 100%를 넘어서 소위 차이나돌풍을 몰고 왔었는데요. 지금 시간이 흘러서 뒤돌아 보니 그때 얼마나 거품이 심했는지 알 수 있습니다. 대 상승장 뒤에 엄청난 폭락을 맞고 현재는 안정적인 형태를 보이고 있습니다.

(3) EURO STOXX 50

작년말부터 지수형 ELS에 급격히 편입되기 시작한 인덱스입니다.

S&P500이 너무 급격히 상승하면서 변동성이 줄어들자 증권사들이 수익률을 높이기 위해서 새롭게 편입시켰는데요. 높은 변동성을 자랑합니다.

우선 아래의 정의는 EURO STOXX 50 홈페이지에서 가져온 내용입니다.

The EURO STOXX 50 Index, Europe's leading Blue-chip index for the Eurozone, provides a Blue-chip representation of supersector leaders in the Eurozone. The index covers 50 stocks from 12 Eurozone countries: Austria, Belgium, Finland, France, Germany, Greece, Ireland, Italy, Luxembourg, the Netherlands, Portugal and Spain. The EURO STOXX 50 Index is licensed to financial institutions to serve as underlying for a wide range of investment products such as Exchange Traded Funds (ETF), Futures and Options, and structured products worldwide.

즉 유로스탁스 50은 오스트리아, 벨기에, 핀란드 등등 12개국의 우수한 업종대표주 50개를 편입하여 구성한다는 내용인데요. 다양한 자산구성에 비해서 변동성은 큰 편입니다. 최근에는 HSCEI지수보다 더 높은 변동성을 보여주고 있습니다.

유로스탁스는 타 지수들이 2008년 금융위기로 급락이후 비교적 안정적인 모습을 보인것과 달리 2011년 2012년 유럽금융위기를 겪으면서 다소 변동성이 심한 모습을 보여줍니다. 이 때문에 최근 수익률을 위해 적극적으로 편입하는 것이구요.

(4) S&P 500

S&P 500 지수는 국제 신용평가기관인 미국의 Standard and Poors(S&P)

이 작성한 주가 지수로서 500개의 주식으로 가격을 책정합니다. 다우지수보다 많은 지수를 편입하기 때문에 전반적인 시황을 체크할 수 있는 미국의 대표적인 주가지수라고 할 수 있죠.

아래 그래프를 보시면 2009년 금융위기 이후 지속적으로 상승해서 현재 사상최고점을 경신했습니다. 캡틴아메리카가 생각나네요.

다만 사상최고점을 찍은 지금 이 시점에 S&P500에 신규로 들어가기는 개인적으로 다소 부담스럽습니다.

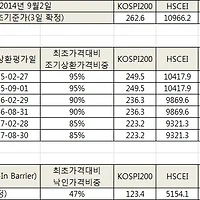

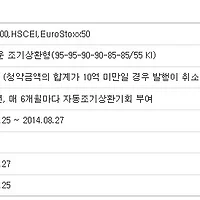

자 그렇다면 각 지수는 2008년 금융위기 때 전고점 대비 얼마나 하락 했을까요?

제가 개인적으로 조사한 결과는 아래와 같습니다.

놀랍지 않으신가요?

전고점 대비 코스피200은 약 53%가 폭락하였으며, S&P500도 57%가 폭락했네요.

HSCEI는 무려 76%가 하락했습니다. 이 결과라면 모든 ELS는 낙인이 될수 밖에 없고, 가장 운좋은 케이스는 코스피 200과 S&P500으로 구성된 낙인 40%의 상품에 투자한 경우입니다.

결론적으로 ELS 투자할때는 지수형 저낙인의 상품에 중점을 두시고(50% 이하), 아래 금융위기때 최저점과 투자할 상품의 낙인을 비교해 보면서 안정성 있는 상품에 투자하는 것이 좋을 것 같습니다. 주식시장의 급락은 항상 찾아올 수 있습니다.

'금융 > 금주의 ELS' 카테고리의 다른 글

| [14년9월2째주] (상환) 대우 10856호 (0) | 2014.09.11 |

|---|---|

| [14년9월1째주] (청약) 우투 ELS 9524호 (2) | 2014.09.03 |

| [14년8월5째주] (상환) 우리 9005호, 크레온 78호, 우투 8604호 (0) | 2014.08.29 |

| ELS란 무엇인가?(1) (4) | 2014.08.25 |

| [14년8월4째주] (상환) 현대 551호, 우투 8576호 (0) | 2014.08.24 |