ELS 경제나 재테크에 관심있는 분들은 한번쯤은 들어봤을법한 용어입니다.

ELS는 Equity Linked Securities의 약자입니다. 한국말로 번역해보면 주식연계증권 정도가 되겠네요.

간단하게 설명드리면 주식의 가격에 따라 결정되는 금융상품이라고 생각하시면 됩니다.

그러면 주식에 투자하지 왜 복잡하게 ELS에 투자하냐고 하실 수도 있는데, 이 부분은 ELS상품 설계에 관한 부분이므로 추후에 말씀드리도록 하고 오늘은 가볍게 시작하도록 하겠습니다.

ELS는 결국 연계 주식의 가격에 따라 수익률이 결정됩니다. 다만 일반 주식은 가격이 오르면 수익도 가격이 오른만큼 생기지만, ELS는 그렇지 않습니다.

처음부터 상품을 만들때 일정한 수익률을 목표로 만들고 아무리 연계 주식이 많이 올라도 그 수익률은 처음 설계한 수익 이상 오르지 않습니다. 그럼 너무 투자자한테 불리하죠? 대신 반대 조건도 넣습니다. 가령 ELS상품을 만든뒤 연계주식의 가격이 처음가격의 55%이하로 떨어지지만 않으면 연 8%의 수익을 주겠다고 약속할 수도 있습니다. 대신 55%미만으로 떨어지게 되면 떨어진 비율대로 원금을 받는다고 가정해보죠. 즉 원래 100만원을 투자했는데 주가가 50%로 떨어지면 50만원만 받는겁니다. 대신 주가가 55%만 되면 108만원을 받는거구요. 연 8% 어떻게 생각하시나요? 주가가 거의 반토막만 안나면 연 8%를 받을 수 있는데 투자해 보시겠습니까?

바로 여기서부터 투자자의 고민은 시작됩니다. 사실 연 8%라는 현재 기준금리 2.25%를 감안하면 엄청 높은 금리입니다. 그렇지만, 주가가 반토막 난다면 투자자는 정말 엄청난 손실을 보게 됩니다. 1억을 투자했는데 주가가 50%떨어져서 절반만 받는다고 생각한다면 더 쉽게 위험성이 다가올 겁니다. 결국 ELS투자는 연계주식의 가격이 얼마나 오를 것인가 혹은 떨어질 것인가가 포인트가 됩니다.

ELS투자시에는 사실 2가지 용어에 대해서만 충분히 이해한다면 상품자체에 이해에는 큰 무리가 없습니다.

첫번째는 낙인(Knock-in)이고, 두번째는 조기상환 입니다.

낙인은 쉽게 말하면 손실보는 연계주식의 가격입니다. 보통 ELS에는 낙인 55%, 50% 이런식으로 표기하죠. 이 말은 연계증권의 최초가격 대비 55% 혹은 50%이하로만 떨어지지 않으면 약속된 수익률을 다 지급한다는 의미입니다. 다만 낙인을 터치하게 되면 상품의 낙인가 이하로 떨어지게 되면 그만큼 손해를 보게 됩니다. 즉 낙인이 50%인데 주가가 40%떨어져서 만기때 상환된다면 원금의 40%만 건지게 됩니다. 반대로 낙인이 50인데 주가가 49%만 떨어지게 되면 약속된 이율을 다 받습니다.

두번째는 조기상환은 말그대로 ELS의 수익이 조기에 확정되는 경우를 말합니다. 투자자들에게는 조기상환이 된다면 좀 더 빨리 투자한 돈을 회수할 수 있는 장점을 갖는 반면 약속된 수익률에서 기간을 감안한 일부 금액만 받게 됩니다. 보통 6개월에 한번씩 조기상환평가를 하는 경우가 많은데 예를들면 6개월 뒤에 연계주식의 가격을 최초 기준가와 비교해서 최초가격의 95%이상이 되거나(즉 5%보다 적게 가격이 하락하거나) 혹은 기준가보다 상승하면 기간을 감안한 약속된 수익률을 주는 경우가 많습니다.

이제 예를 한번 볼까요?

금주에 우리투자증권에서 발행하는 ELS입니다. ELS는 보통 증권사에서 가입하는 경우가 많은데 인터넷으로 편하게 가입하실 수 있습니다. 특히 우리투자증권이나, 대우증권과 같은 대형 증권사일수록 상품이 다양하고 발행물량이 많습니다.

위의 상품을 해석해 보면 이렇습니다.

1. 연계증권 : KOSPI200, HSCEI(홍콩지수), EuroStoxx50(유럽대표지수)이며 발행일인 8월 27일날의 종가가 최초 기준가가 됩니다.

2. 낙인(KI) : 55%, 즉 위의 3가지 지수의 매일 종가가 한번이라도 연계증권의 최초기준가 대비 55%미만으로 떨어지지 않으면 약속된 수익률을 주겠다는 의미입니다.

3. 조기상환조건 : 95-95-90-90-85-85 매 6개월마다 자동 조기상환 기회부여, 이 말은 발행일로부터 각각 6개월, 12개월이 지난 시점의 연계증권 가격이 최초 기준가와 비교할 때 95%이상(3지수 모두가 95%이상이어야 합니다)이 되면 조기상환시키고, 설사 조기상환이 되지 않더라도 18개월, 24개월이 지난 시점의 연계증권 가격이 최초 기준가와 비교할 때 90%이상(3지수 모두가 90%이상이어야 합니다)이 되면 조기상환, 30개월, 36개월이 지난 시점의 연계증권 가격이 최초 기준가와 비교할 때 85%이상(3지수 모두가 85%이상이어야 합니다)이 되면 조기상환이 된다는 의미입니다. 조기상환될때는 기간별로 약속된 수익률을 주게 되는데, 연수익률이 9.5%이므로 6개월 조기상환시에는 4.75%, 12개월 조기상환은 9.5%, 18개월 조기상환은 14.25% 이런식으로 증가하고 마지막 36개월에 조기상환 될때는 38%의 수익을 얻을 수 있습니다.

생각보다는 쉽죠?

그런데 여러가지 복합된 경우가 있을 수 있습니다.

예를들어 위 3가지 지수중 하나가 기준가 대비 55%미만으로 하락하고(즉, 낙인이죠), 만기시 3지수 모두가 85%를 넘은 경우 즉 36개월째 될때 위의 조기상환 85% 기준을 충족한 경우입니다. 이런 경우에는 조기상환 조건을 인정해서 약속된 수익률을 줍니다. 조기상환은 낙인에 대비한 하나의 안전장치로 볼 수도 있습니다. 즉 조기상환 조건은 낙인 여부에 관계없이 우선한다는 의미입니다. 금융위기때 많은 지수형 ELS가 낙인을 경험했지만, 대부분이 만기에 조기상환 조건을 충족해서 큰 수익을 얻을 수 있었습니다.

그리고 또 하나의 경우는 낙인도 아니지만 조기상환 조건도 충족하지 않았을 경우는 어떻게 될까요? 위의 상품에서 한 지수의 주가가 하락해서 줄곧 회복하지 못해서 낙인은 아니지만 조기상환 조건을 만족하지 못했다고 가정한 경우입니다. 이 경우에도 만기에 약속된 38%의 수익을 얻을 수 있습니다.

그렇다면, 반대로 낙인된 후 조기상환 조건을 충족하지 못했을 경우는 어떻게 될까요?

이 경우에는 만기시 위의 3가지 연계증권의 값 중 가장 낮은 지수를 기준으로 돌려받습니다. 즉 낙인터치 후 KOSPI200 가격이 최초가격 대비 110%, HSCEI 가격이 최초가격 대비 90%, EuroStoxx50 가격이 최초가격 대비 30%라고 하면 만기에는 원금의 30%만 돌려받습니다.

결국 ELS 투자는 1. 연계증권, 2. 낙인, 3. 조기상환 3가지 조건이 버무려져 다양한 수익률을 만들어내는 파생상품이라고 말씀드릴수 있습니다.

'금융 > 금주의 ELS' 카테고리의 다른 글

| [14년9월1째주] (청약) 우투 ELS 9524호 (2) | 2014.09.03 |

|---|---|

| ELS란 무엇인가?(2) - 지수형 기초자산 (0) | 2014.09.01 |

| [14년8월5째주] (상환) 우리 9005호, 크레온 78호, 우투 8604호 (0) | 2014.08.29 |

| [14년8월4째주] (상환) 현대 551호, 우투 8576호 (0) | 2014.08.24 |

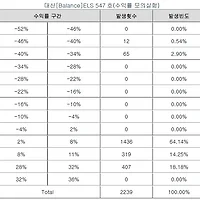

| [14년8월4째주] (청약) 대신 ELS 547호 (0) | 2014.08.22 |